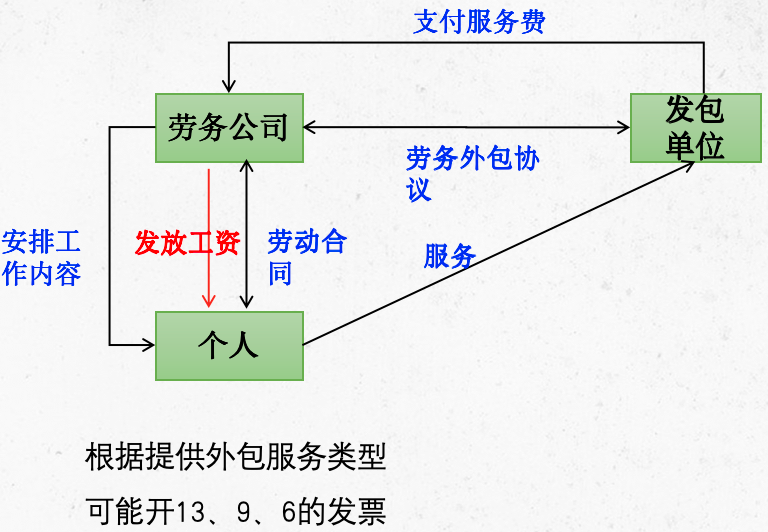

(二)劳务外包:包的是“活儿”,按照服务类别开具相应发票

1.劳务外包业务模式下各方权利义务分析

劳务外包是指用人单位(发包单位)将业务发包给承包单位, 由承包单位自行安排人员按照用人单位(发包单位)要求完成相应的业务或工作内容的用工形式。主要特征:

(1)发包单位与承包单位基于外包合同形成民事上的契约关系;

(2)发包单位和承包单位约定将发包单位一定工作交付给承包单位完成,由发包单位支付承包单位一定的费用;

(3)承包单位与所雇用的劳动者建立劳动关系并对劳动者进行管理和支配;发包单位不能直接管理与支配承包单位的劳动者,也不负担劳动者的社保费用。

2.增值税处理

劳务外包,包的是“活儿”,与劳务派遣派的是人有区别,因此不适用劳务派遣差额征税等政策规定。劳务外包由劳务公司根据承接的“活儿”的性质,也就是服务的类别分别开具对应税率的发票,例如提供的是加工修理修配劳务,则按照13%税率开具发票,提供建筑服务,则开具9%的建筑服务发票,提供的餐饮或其他生活服务的开具6%的增值税发票。

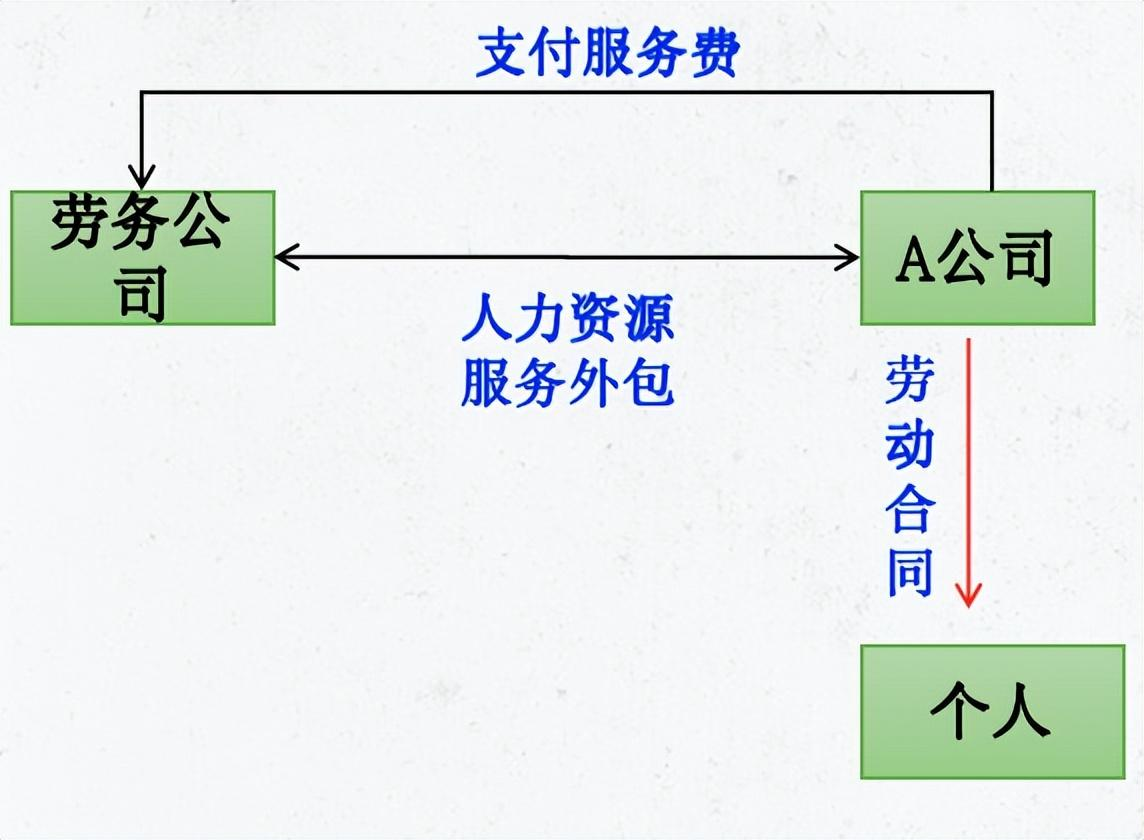

(三)人力资源外包:包的是人力资源部门职能,人还是用工单位的人

根据财税[2016]47号文件规定,人力资源外包服务,按照经纪代理服务(现代服务-商务辅助服务-经纪代理服务)缴纳增值税,企业将人力资源部门的全部或部分工作外包给专门的人力资源管理公司,人力资源公司代为办理档案管理、社保开户、发放工资、培训等工作,其销售额不包括受客户单位委托代为向客户单位员工发放的工资和代理缴纳的社会保险、住房公积金。向委托方收取并代为发放的工资和代理缴纳的社会保险、住房公积金,不得开具增值税专用发票,可以开具普通发票。一般纳税人提供人力资源外包服务,可以选择适用简易计税,按照5%的征收率计算缴纳增值税。需要注意的是,人力资源外包服务下,代收代付的社保及工资本身就不构成人力资源服务公司的销售额,不存在差额纳税的前提。

三、案例分析:人力资源服务公司、用工单位涉税风险成因及表现形式

(一)共性问题:滥用、混用劳务派遣、劳务外包等概念,仅有开票表象而无合作用工实质

经前述分析,发票的开具是以劳动者及用工单位、劳务公司三方涉及的劳动法律关系为基础,相应增值税及企业所得税两个主要税种的计算缴纳也以基础法律关系为支撑,并不因双方之间形式上的协议确定。前述所列示案例中,存在未发生劳务派遣或劳务外包实质,开具了劳务派遣服务费、人力资源服务费、劳务费等发票情形,开受票方故意混用或错误适用上述概念情况突出。

例如:人力资源服务公司为了帮助用工方相关人员偷逃工资薪金及劳务报酬个税,在与劳动者不具备劳动关系,未签署劳动合同情况下,以劳务派遣名义达成合作,并开具劳务派遣服务费发票。再如前引案例六中,建筑服务公司将本应按照劳务外包建筑服务按照9%税率申报缴纳增值税的业务按照劳务派遣6%税率申报纳税。

(二)多起案例用工方风险由发票协查、已证实虚开引发

前述多起案例中,用工方的虚开风险均是由开票方人力资源服务公司所开出发票被预警虚开,由用工方稽查局进行发票协查而爆发。

(三)用工真实情况下代开发票双方涉虚开发票风险

包括前述案例中所涉及的真劳务假派遣,即用工方的用工真实发生,为了规避社保缴纳或劳动者个税等原因,用工方在实际支付了相关人员劳务费用之后,与人力资源公司事后签署劳务派遣协议,将资金支付给人力资源公司后,取得虚开增值税专用发票或普通发票,由于开受票双方之间只有发票和资金流转,而未发生真实的与劳务派遣、劳务外包、人力资源服务相对应的服务实质,故双方均存在被认定为虚开增值税专用/普通发票的行政刑事责任风险。

(四)用工方取得虚开发票被定偷税,补缴增值税、企业所得税并处罚款风险

除用工方是在完全无真实用工下联系取得虚开发票或有真实用工情况下取得高开发票,则业务被定性为虚开并存在移送刑事风险之外,用工单位有真实用工情况下,联系取得虚开发票,这种情况下,如前引2中,税务机关同时引用征管法六十三条及134号文件,定性企业偷税,追缴用工方企业所得税、增值税并处罚款的案例较为常见。

(五)未代扣代缴个税、帮助他人偷逃个税风险

根据税收征管法的规定,用工方为了规避劳动者的个税,包括(1)将本应按照劳务费用代扣代缴个税的佣金等,通过联系第三方取得劳务派遣服务费、人力资源服务费等发票,转换收入性质帮助他人偷逃个税;(2)将应支付给员工的奖金、不存在劳动关系人员的劳务费用,通过嫁接劳务派遣方式,将资金化整为零拆分至多个个人。上述行为,从用工方角度,税务机关可能按照前述相关案例中,引用发票管理办法第39条认定发票违规对用工方处罚,也可引用税收征管法第六十九条对用工单位处0.5倍到3倍处罚。用工方还应当关注的是,如用工方实际决定相关人员的工资,而派遣方只开票不派遣不管理劳动者情况下,税务机关还可引用国税函[1996]602号第三条2之规定,突破用工形式,追究用工单位为代扣代缴个税责任。

四、各方税务稽查应对及合规管理要点

(一)用工真实发生是争取有利结果的前提,企业应主动收集证明资料证明用工真实发生

作为实际用工方,用工单位也即受票方应当就实际用工情况提交证据资料,包括发放工资及劳务费用的支出凭证,实际用工情况,考勤打卡记录,工作记录,劳动成果证明资料等。如因人力资源公司其他开票业务涉嫌虚开被牵连的,与稽查局主动沟通,积极说明真实用工业务与人力资源公司其他虚开业务的区别。

作为服务提供方,人力资源服务公司应当逐笔梳理发放工资及劳务费用明细,与用工方签订的协议,实际履行过程中提供了派遣服务、人力资源服务、劳务外包服务等服务的成果证明。如因用工方存在帮助员工偷逃个税等情况提供了虚假结算单据,需要结合实际服务内容,尽可能证明未参与、未共谋。

(二)用工真实费用实付并等额开具发票,虽不符合劳务派遣规定,但不必然构成虚开

在某保险代理公司涉嫌取得虚开发票行政诉讼一案中,保险代理公司与劳务派遣公司签订《劳务派遣协议》,约定由保险代理公司自行选聘保险销售人员,上述人员销售佣金及应代扣个税由保险公司支付给劳务派遣公司,并由劳务派遣公司代发并代扣个税。税务机关认为,劳务派遣公司只有4名员工,无业务实质,也未向保险代理公司派驻人员,不符合《劳动合同法》“劳务派遣单位应当与被派遣劳动者订立二年以上的固定期限劳动合同”之规定,双方之间不存在真是劳务派遣业务,保险公司以支付一定比例金额手续费方式让劳务派遣公司为其开具发票违反《发票管理办法》规定,构成虚开发票。法院经审理认为,上述业务中,保险公司代理销售人员从事了真实的保险销售代理活动,且劳务派遣公司也实际向其支付了劳动报酬,保险公司取得发票有资金实际支付的基础,不存在资金回流情况,而派遣公司与派遣人员不存在真实劳动合同关系,涉及的是两公司是否违反劳动法行为,不能因此否定资金往来事实,税务机关认定代理公司取得虚开发票事实不清、证据不足。

(三)企业仍应高度重视代开被认定为虚开偷税风险

前引公示案例反映出办案机关倾向,用工单位无论基于何种原因,存在接受真实劳务的情况下,无论是为了规避社保承担还是为了帮助员工偷逃个税,都应当避免在用工结束后,补开代开发票。双方应在厘清劳务派遣、劳务外包、岗位外包、人力资源外包服务基础法律关系前提下,事前规划,对照用工方式的实质要求,从合同签订、履行过程、资金支付、发票开具等方面,避免概念混用,错开发票,用工方需要甄别并避免与完全无实质经营的“开票平台”合作,从而引发取得发票被预警异常风险,人力资源服务提供方应根据用工方需求,鉴别服务性质,参与到用工模式相对应的人员管理、劳务费管理、个税代扣代缴等事务中,避免被间接作为用工方偷逃税款的工具,规避偷税或未按规定代扣个税处罚风险。

(四)参与管控用工过程,事前规划,避免混用、滥用概念虚开错开发票

被查处的虚开案件中,人力资源公司空壳化、平台化严重,大多无经营实质。各方只有合同模板及资金结算、开票记录,没有任何关于如何用工、用工管理过程的磋商及工作过程、服务成果记录。人力资源公司应当根据税法规定,首先理清所提供服务的类别,正确适用税目、开具发票,根据服务实质拟定合同条款。如为人力资源服务,则应当开具经纪代理服务发票,并保留代发工资记录等工作文件,根据代发劳动报酬的类别依法依规代扣代缴个税。如为劳务派遣,则首先应当甄别是否具备劳务派遣经营资质,是否按照劳务派遣规定与劳动者签订劳动合同,是否对劳动者有独立的管理资格,符合劳务派遣特殊规定方可选择差额开票政策或者全额计税开具增值税专用发票;如为劳务外包,则应开具正确税率/税目发票,对劳务提供人员也应根据与其之间属劳务关系、劳动关系,依法代扣代缴个人所得税,如劳务提供人员属灵活就业人员,按照劳务报酬代扣个税劳动者有异议的,需进一步辅助或督促劳动者完成工商或临时税务登记,由劳动者代开发票并按照经营所得自主申报缴纳个税及增值税。

小结:不同用工模式下,广义而言,除用工方和发包方之间两方关系涉及的增值税开票企业所得税扣除凭证问题之外,还涉及到用工方与劳动者之间,是劳动关系还是劳务关系,如为劳动关系是否缴纳社保、个税由谁代扣;如果劳务关系,是按照劳务报酬代扣个税,还是灵活就业人员自带工具、自负盈亏具有经营性质,属于经营所得。上述情况下尤其涉及到大额劳务费用支付的,企业更应提升风险意识,必要时借助专业力量对业务进行合规自查,保障企业规范经营。

注释:

1.第三十九条:违反发票管理法规,导致其他单位或者个人未缴、少缴或者骗取税款的,由税务机关没收违法所得,可以并处未缴、少缴或者骗取的税款1倍以下的罚款。

2.扣缴义务人的认定,按照个人所得税法的规定,向个人支付所得的单位和个人为扣缴义务人。由于支付所得的单位和个人与取得所得的人之间有多重支付的现象,有时难以确定扣缴义务人。为保证全国执行的统一,现将认定标准规定为:凡税务机关认定对所得的支付对象和支付数额有决定权的单位和个人,即为扣缴义务人。