一、非上市公司股权激励所涉个人所得税的相关法律规定

二、一般情形下,非上市公司股权激励个人所得税适用财税[2005]35号

三、特殊情形下,非上市公司股权激励个人所得税可适用财税[2016]101号

四、非上市公司股权激励个人所得税适用财税35号文和财税101号文的比较

五、从IPO案例看拟上市企业适用财税101号文的情形

六、我们的建议

2005年,财政部、国家税务总局联合下发财税[2005]35号文,对股权激励中关于个人所得税的征收率、计税方式等进行了明确规定;2016年,财政部、国家税务总局再次联合下发财税[2016]101号文,规定在满足一定条件的基础上,可对股权激励相应个人所得税的纳税时点进行递延,且同时就对应所得项目做出了特别的规定,进而影响到相应税率。本文将从相关法律规定、一般情形、特殊情形、税筹概述和IPO案例适用情况等五个方面,对不同股权激励情形下的个人所得税税率选择以及员工持股平台的适用情况进行探讨,以供各方参考。

1、非上市公司股权激励所涉个人所得税的相关法律规定

规章名 文号 实施时间 规章内容摘要

2、一般情形下,非上市公司股权激励个人所得税适用财税[2005]35号

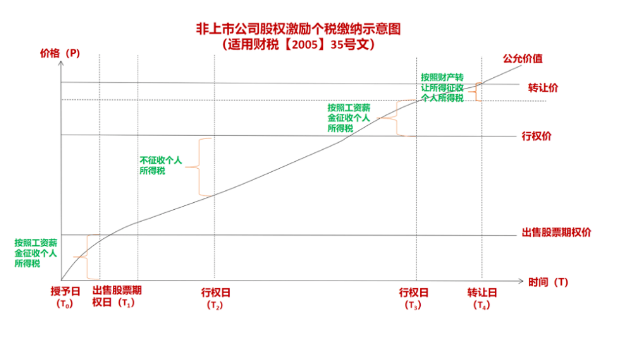

对于企业通过激励计划授予员工公司股权的,35号文从授予日至转让日就股票期权所得性质的确认及具体征收进行了详细规定,如下图所示,根据财税[2005]35号文及相关规定,非上市公司给予员工股权激励应当进行以下税务处理:

(1)股票期权授予日不征税:根据财税[2005]35号第二条第一款之规定:“员工接受实施股票期权计划企业授予的股票期权时,除另有规定外,一般不作为应税所得征税。”故在股票期权授予日授予日T 0不予征税。

(2)出售股票期权按工资薪金征税:根据财税[2005]35号第二条第二款之规定:“对因特殊情况,员工在行权日之前将股票期权转让的,以股票期权的转让净收入,作为工资薪金所得征收个人所得税。”故行权日之前T 1出售股票期权按照工资薪金征收税款,应交税款=股票期权售价*适用税率-速算扣除数

(3)行权日按工资薪金征税:根据财税[2005]35号第二条第二款之规定,若行权日T 3,行权价低于公允价格,按照工资、薪金所得征收税款,应交税款=(公允价格-行权价格)*适用税率-速算扣除数(需综合考虑个人所得税按月预缴及年度汇算清缴的计算影响)

(4) 转让日按财产转让所得征税:根据财税[2005]35号第二条第三款:“员工将行权后的股票再转让时获得的高于购买日公平市场价的差额,是因个人在证券二级市场上转让股票等有价证券而获得的所得,应按照‘财产转让所得’适用的征免规定计算缴纳个人所得税。”及《中华人民共和国个人所得税法(2018年修正)》第三条第三款之规定:“.....财产转让所得......适用比例税率,税率为百分之二十。”故转让日T 4,按照财产转让所得征收税款,为避免双重课税,计算时的计税基础应当扣除行权日T 3时公允价格与行权价格的差额 , 应交税款=(转让价格-行权价格-T 3时公允价格与行权价格的差额-合理税费)*20%