企业所得税的征收管理

一、纳税地点

1.除另有规定外,居民企业以企业登记注册地为纳税地点;但登记注册地在境外的,以实际管理机构所在地为纳税地点;

2.居民企业在中国境内设立不具有法人资格的营业机构的,应当汇总计算并缴纳企业所得税;

3.除国务院另有规定外,企业之间不得合并缴纳企业所得税。

总分公司、母子公司税务处理

二、纳税期限

企业所得税按年计征,分月或者分季预缴,年终汇算清缴,多退少补。

自年度终了之日起5个月内,汇算清缴。

企业在年度中间终止经营活动的,应当自实际经营中止之日起60日内,向税务机关办理当期企业所得税汇算清缴。

三、跨地区经营汇总纳税企业所得税征收管理

(一)基本原则和适用范围

基本原则

统一计算、分级管理、就地预缴、汇总清算、财政调库

适用范围

跨省市总分机构企业是指跨省(自治区、直辖市和计划单列市)设立不具有法人资格分支机构的居民企业。

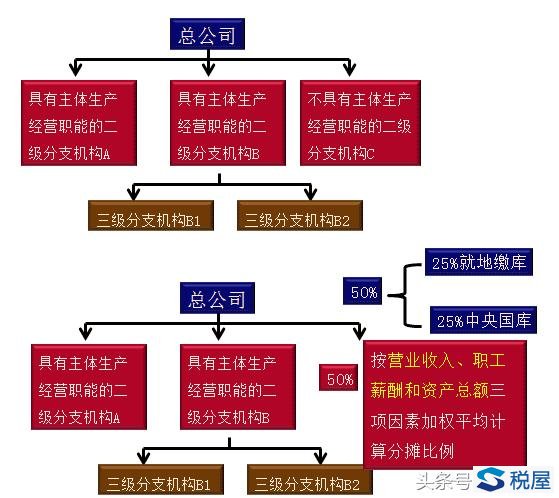

总机构和具有主体生产经营职能的二级分支机构就地预缴企业所得税。

三级及三级以下分支机构,其营业收入、职工薪酬和资产总额等统一并入二级分支机构计算。

不具有主体生产经营职能且在当地不缴纳营业税、增值税的产品售后服务、内部研发、仓储等企业内部辅助性的二级分支机构以及上年度符合条件的小型微利企业及其分支机构,不实行本办法。

(二)税款预缴

由总机构统一计算企业应纳税所得额和应纳所得税额,并分别由总机构、分支机构按月或按季就地预缴。

1.分支机构分摊预缴税款

2.总机构就地预缴税款

3.总机构预缴中央国库税款

1.分支机构分摊预缴税款

(1)时限

总机构在每月或每季终了之日起10日内,按上年度各省市分支机构的营业收入、职工薪酬和资产总额三项因素,将统一计算的企业当期应纳税额的50%在各分支机构之间进行分摊

(2)总分机构预缴比例

总机构:50%;分支机构:50%

所有分支机构应分摊的预缴总额=统一计算的企业当期应纳所得税额×50%

(3)分支机构分摊比例

该分支机构分摊比例=(该分支机构营业收入/各分支机构营业收入之和)×0.35+(该分支机构职工薪酬/各分支机构职工薪酬之和)×0.35+(该分支机构资产总额/各分支机构资产总额之和)×0.30

当年新设立的分支机构第2年起参与分摊;当年撤销的分支机构自办理注销税务登记之日起不参与分摊。

(4)分支机构分摊预缴额

各分支机构分摊预缴额=所有分支机构应分摊的预缴总额×该分支机构分摊比例

2.总机构就地预缴税款

总机构应将统一计算的企业当期应纳税额的25%,就地办理缴库。

3.总机构预缴中央国库税款

总机构应将统一计算的企业当期应纳税额的剩余25%,就地全额缴入中央国库。

(三)汇总清算

1.补缴的税款按照预缴的分配比例,50%由各分支机构就地办理缴库;25%由总机构就地办理缴库;其余25%部分就地全额缴入中央国库;

2.多缴的税款按照预缴的分配比例,50%由各分支机构就地办理退库;25%由总机构就地办理退库;其余25%部分就地从中央国库退库。

汇总纳税总结

【例题·综合题】某保险公司总机构设在我国某大城市,除在该大城市设立具有独立经营职能的投资分支机构(该投资分支机构的经营收入、职工工资和资产总额与管理职能部门能分开核算)外,还分别在我国A、B两省省城设有从事保险业务的二级分支机构。该保险公司实行以实际利润额按季预缴分摊企业所得税的办法,根据2014年第一季度报表得知,公司第一季度取得利息和保费收入共计36 000万元、发生的税前可扣除的成本费用共计25 984万元(不含营业税、城市维护建设税、教育费附加和地方教育费附加)。此外,从公司2013年报表中得知投资分支机构和A、B两省的二级分支机构情况为:

2013年营业收入、职工工资和资产总额

营业收入

职工工资

资产总额

投资分支机构

20 000

200

11 000

A省分支机构

40 000

500

15 000

B省分支机构

56 000

640

26 000

合计金额

116 000

1 340

52 000

要求:根据上述资料,按序号回答下列问题,如有计算,每问需计算出合计数。

问题(1):计算公司2014年第一季度应缴纳的营业税、城市维护建设税、教育费附加和地方教育费附加。

『答案解析』

应纳营业税、城市维护建设税、教育费附加和地方教育费附加

=36000×5%×(1+7%+3%+2%)=2016(万元)

问题(2):计算公司2014年第一季度共计应预缴的企业所得税。

『答案解析』

应预缴的企业所得税

=(36000-25984-2016)×25%=2000(万元)

问题(3):简要回答总分公司企业所得税的征收管理办法。

『答案解析』

实行“统一计算、分级管理、就地预缴、汇总清算、财政调库”的企业所得税征收管理办法。

问题(4):回答分支机构分摊比例的计算公式。

『答案解析』

总机构应按照上年度分支机构的营业收入、职工薪酬和资产总额三个因素计算各分支机构应分摊所得税款的比例,三因素的权重依次为0.35、0.35、0.30。计算公式:

该分支机构分摊比例=(该分支机构营业收入/各分支机构营业收入之和)×0.35+(该分支机构职工薪酬/各分支机构职工薪酬之和)×0.35+(该分支机构资产总额/各分支机构资产总额之和)×0.30

问题(5):计算投资分支机构2014年第一季度的分摊比例。

『答案解析』

投资分支机构2014年第一季度的分摊比例

=0.35×(20000/116000)+0.35×(200/1340)+0.3×(11000/52000)

=17.60%

问题(6):计算投资分支机构2014年第一季度预缴的企业所得税。

『答案解析』

投资分支机构2014年第一季度预缴的企业所得税

=2000×50%×17.60%=176(万元)

问题(7):计算A省分支机构2014年第一季度的分摊比例。

『答案解析』

A省分支机构2014年第一季度的分摊比例

=0.35×40000/116000+0.35×500/1340+0.3×15000/52000

=33.78%

问题(8):计算A省分支机构2014年第一季度预缴的企业所得税。

『答案解析』

A省分支机构2014年第一季度预缴企业所得税

=2000×50%×33.78%

=337.8(万元)

问题(9):计算B省分支机构2014年第一季度的分摊比例。

『答案解析』

B省分支机构2014年第一季度的分摊比例

=0.35×56000/116000+0.35×640/1340+0.3×26000/52000

=48.61%

问题(10):计算B省分支机构2014年第一季度预缴的企业所得税。

『答案解析』

B省分支机构2014年第一季度预缴企业所得税

=2000×50%×48.61%

=486.1(万元)

问题(11):计算总机构2014年第一季度就地预缴的企业所得税。

『答案解析』

总机构2014年第一季度就地预缴的企业所得税

=2000×50%×50%

=500(万元)

问题(12):计算总机构2014年第一季度预缴中央国库的企业所得税。

『答案解析』

预缴中央国库的企业所得税

=2000×50%×50%

=500(万元)