一文了解“零申报”

常见误区

关于“零申报”,在新办企业中可能存在一些误区,今天申税小微对此梳理了“正解”,帮助财务朋友们防范涉税风险,一起来看看吧~

误区一

小规模纳税人本期收入10万以下可以零申报增值税

免征

增值税

零申报

增值税

免征增值税不等于零申报增值税。小规模纳税人增值税减免政策规定,对月销售额10万元以下(含本数)的增值税小规模纳税人,免征增值税。但申报时应按照报表填写说明,在申报表免税栏次如实填列实际免税额,而不能简单“零申报”。

依据《国家税务总局关于增值税小规模纳税人减免增值税等政策有关征管事项的公告》(国家税务总局公告2023年第1号),小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元的,免征增值税的销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“小微企业免税销售额”或者“未达起征点销售额”相关栏次,如果没有其他免税项目,则无需填报《增值税减免税申报明细表》。

误区二

本期收入为0即可“不申报”

本期收入为0即可“不申报”

不是的,申报收入数字为“0”不能免除纳税人的申报义务

仅申报收入数字为“0”不能免除纳税人的申报义务,依据《中华人民共和国税收征收管理法实施细则》第三十二条规定,纳税人在纳税期内没有应纳税款的,也应当按照规定办理纳税申报。

依据《中华人民共和国税收征收管理法》第六十二条,纳税人未按照规定的期限办理纳税申报和报送纳税资料的,或者扣缴义务人未按照规定的期限向税务机关报送代扣代缴、代收代缴税款报告表和有关资料的,由税务机关责令限期改正,可以处二千元以下的罚款;情节严重的,可以处二千元以上一万元以下的罚款。

误区三

增值税长期“零申报”对企业无影响

长期“零申报”将影响企业的纳税信用等级评价。

依据纳税信用等级评价政策,因非正常原因一个评价年度内增值税或营业税连续3个月或累计6个月零申报、负申报的,不能评为A级。

需要注意的是,“正常原因”是指:季节性生产经营、享受政策性减免税等正常情况原因。非正常原因是除上述原因外的其他原因。

正常原因

季节性生产经营

享受政策性减免税

此外,按季申报视同连续3个月。

误区四

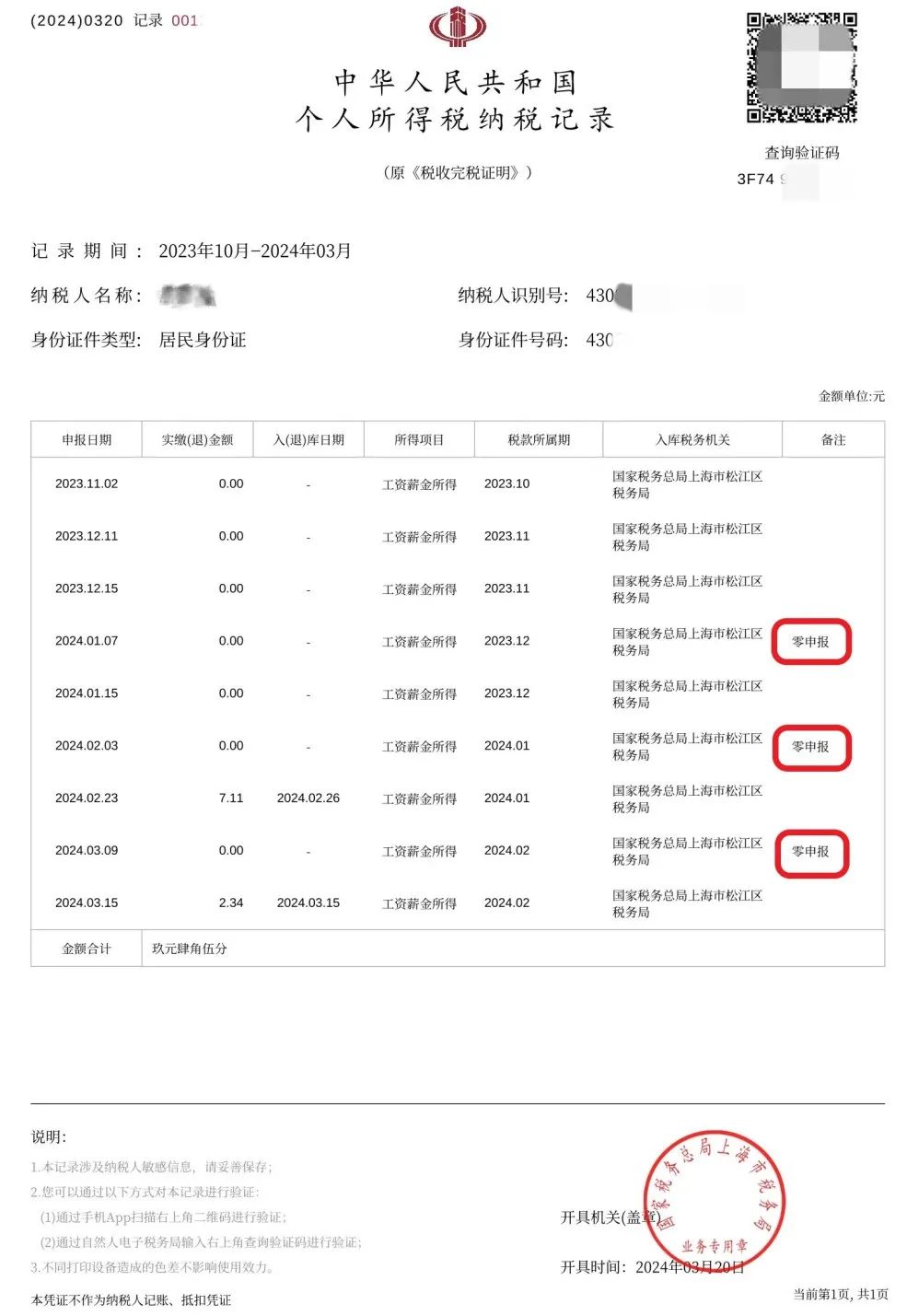

个税“零申报”未缴纳税款不能开具完税证明

从2019年1月1日起,纳税人申请开具税款所属期为2019年1月1日(含)以后的个人所得税缴(退)税情况证明的,税务机关不再开具《税收完税证明》(文书式),调整为开具《纳税记录》;纳税人申请开具税款所属期为2018年12月31日(含)以前个人所得税缴(退)税情况证明的,税务机关继续开具《税收完税证明》(文书式)。

纳税人2019年1月1日以后取得应税所得并由扣缴义务人向税务机关办理了全员全额扣缴申报,或根据税法规定自行向税务机关办理纳税申报的,不论是否实际缴纳税款,均可以申请开具《纳税记录》。也就是说,即使是零申报,均在纳税记录中连续记载,并可以开具《纳税记录》。

误区五

认定按期申报印花税税种,但当期未签订合同,故不需要申报印花税

认定按期申报印花税,没有签订合同也是需要“零申报”,不然会产生逾期未申报记录,影响公司纳税信用。

纳税人可使用印花税“一键零申报”功能进行零申报,上海市电子税务局或者eTax均可进行操作哦!如何操作看这篇→政策依据

《中华人民共和国税收征收管理法》

《国家税务总局关于明确纳税信用管理若干业务口径的公告》(国家税务总局公告2015年第85号)

《国家税务总局关于将个人所得税〈税收完税证明〉(文书式)调整为〈纳税记录〉有关事项的公告》(国家税务总局公告2018年第55号)

供稿:杨静涵