2. 分析

(1) 关于分期缴纳和递延纳税

① 分期缴纳

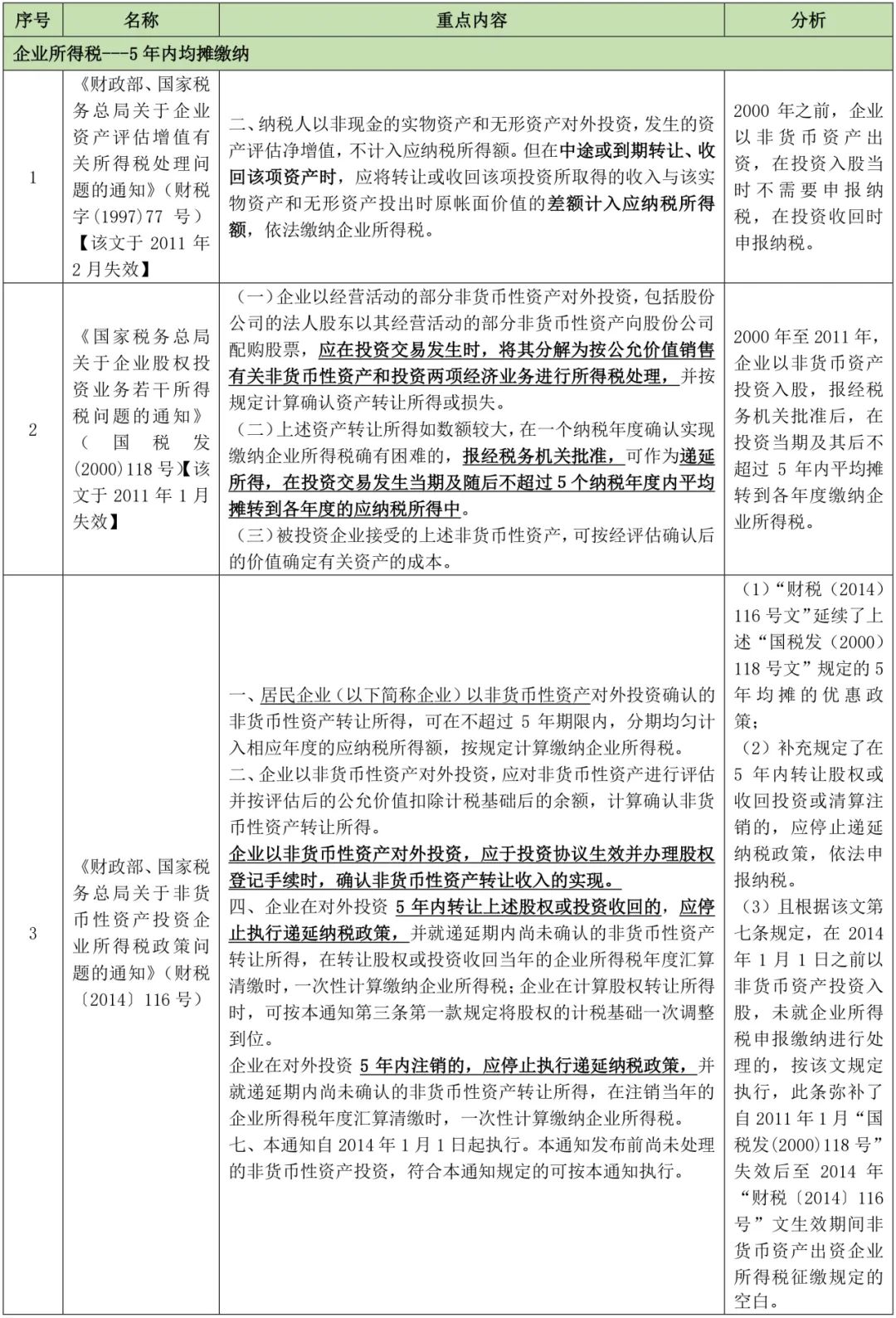

根据前述相关规范性文件的分析,企业和个人以非货币资产出资均享有所得税5年分期缴纳的优惠,但企业有5年内“均摊缴纳”的要求,个人则无此要求,仅须有合理的分期缴纳计划并报主管税务机关备案即可。

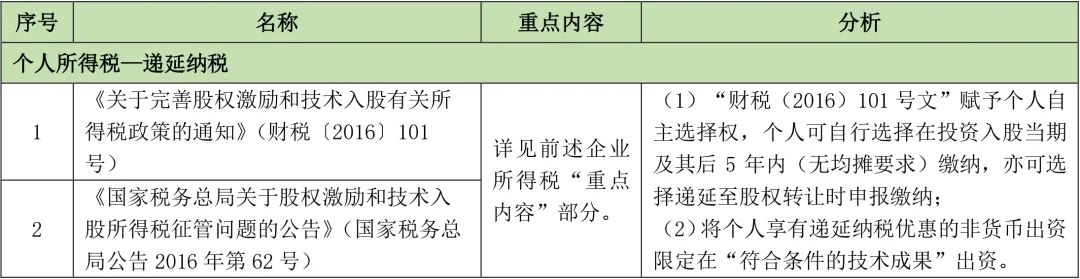

② 递延纳税

递延纳税优惠政策的关键在于限制在“符合条件的技术成果”投资入股时,允许选择适用递延纳税政策,但不符合“财税(2016)101号文”规定的知识产权出资虽不能适用递延纳税优惠政策,但仍可选择适用5年分期缴纳优惠政策。因此,对于拟长期持有的投资,采用符合“财税(2016)101号文”规定条件的技术成果出资较为适宜。

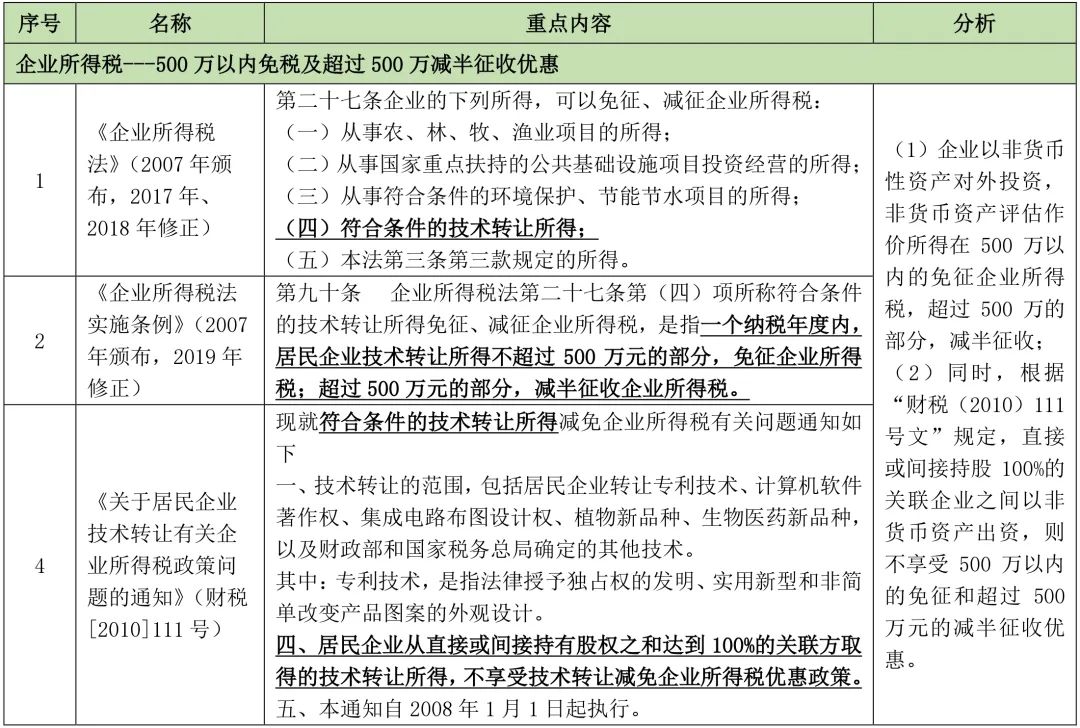

(2) 关于企业所得税“500万以内免税及超过500万减半征收优惠”

根据前述对现行税收征管相关法律法规和规范性文件的研究,企业对其符合条件的技术转让享有对500万以内的转让所得免征企业所得税,超过500万的部分减半征收企业所得税。

但上述优惠是否可以与5年分期缴纳优惠政策,以及递延纳税优惠政策同时享有,并无明确规定,经咨询税务热线12366,北京席位答复为“500万免减优惠可以与5年分期同时享有,但不得与递延纳税优惠同时享有”,理由为“纳税义务产生的时点不同”。

因此,企业法人在以知识产权对外投资时,是否可以同时享有上述所得税优惠政策,建议提前与主管税务机关沟通。

另外需要关注的是“居民企业从直接或间接持有股权之和达到100%的关联方取得的技术转让所得”不享有“500万以内免税及超过500万减半征收优惠”,如,母公司以知识产权履行对全资子公司的实缴出资义务时,将不享受该优惠。

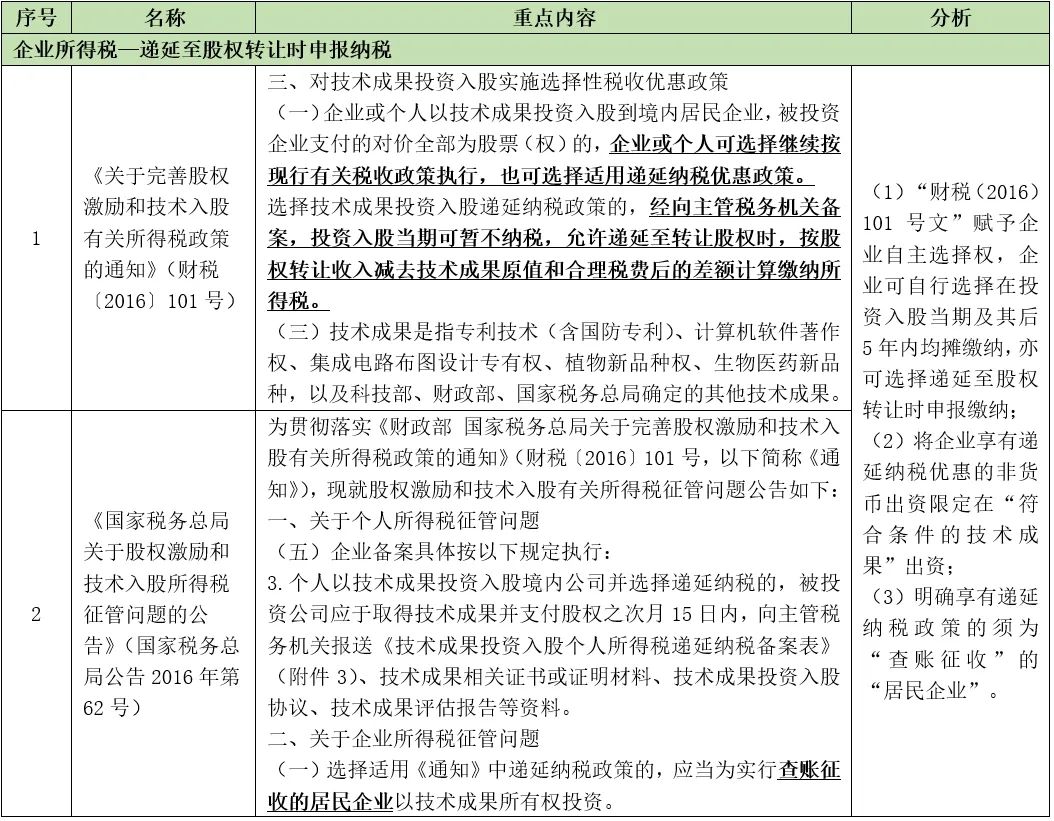

(3) 所得税和增值税优惠范围不同

根据2016年101号文,企业或个人以技术成果出资时,可以享受所得税递延纳税优惠的技术范围为“专利技术(含国防专利)、计算机软件著作权、集成电路布图设计专有权、植物新品种权、生物医药新品种,以及科技部、财政部、国家税务总局确定的其他技术成果”,由此可知重在鼓励科技成果转化,将所得税递延纳税的范围限定为技术,并将计算机软件著作权归为技术成果,而排除了商标和著作享有递延纳税优惠。

根据《营改增通知》附件二《营业税改征增值税试点过渡政策的规定》,知识产权出资享受免征增值税优惠的范围仅限于技术(专利技术和非专利技术)和著作权出资。

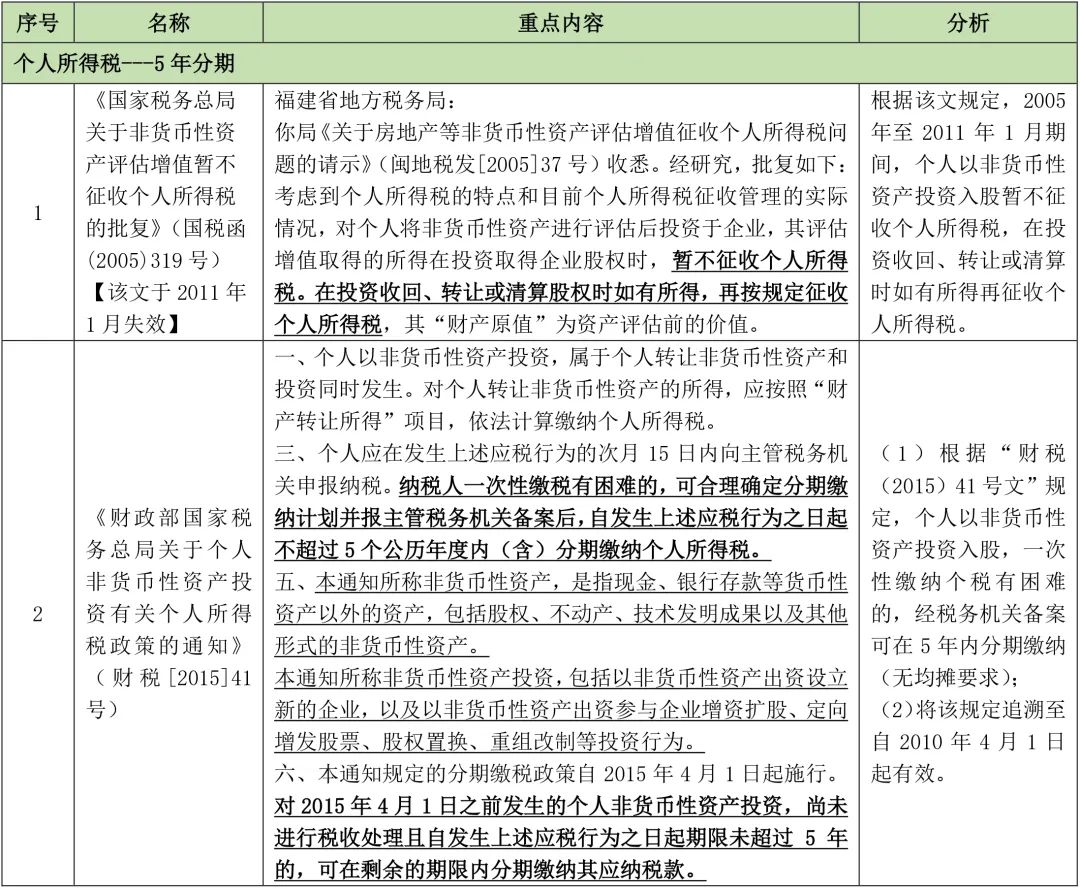

上述差异如下:

综上,股东在决定以知识产权履行实缴出资义务时,可根据自身合法拥有的知识产权情况,综合考虑增值税和所得税的税负成本来选择用以出资的知识产权品类。