增值税计算的两个特殊规定

★一、根据《财政部 国家税务总局关于部分货物适用增值税低税率和简易办法征收增值税政策的通知》(财税〔2009〕9号)和《财政部 国家税务总局关于简并增值税征收率政策的通知》(财税〔2014〕57号)规定,自2014年7月1日起,纳税人销售自己使用过的物品,按下列政策执行:

1.一般纳税人销售自己使用过的属于《中华人民共和国增值税暂行条例》第十条规定不得抵扣且未抵扣进项税额的固定资产,按照简易办法依照3%征收率减按2%征收增值税。

2.小规模纳税人(除其他个人外)销售自己使用过的固定资产,减按2%征收率征收增值税。

备注:此文件中关于小规模纳税人销售自己使用过的固定资产的规定,是有问题,应该修正为:按照简易办法依照3%征收率减按2%征收增值税(具体请参考本人公众号文章《财政部、国家税务总局:这个文件的错误表述已经持续18年了!》)。

★二、根据《关于全面推开营业税改征增值税试点的通知》(财税(2016)36号文)附件二《营业税改征增值税试点有关事项的规定》第九条“不动产经营租赁的规定”:

2.公路经营企业中的一般纳税人收取试点前开工的高速公路的车辆通行费,可以选择适用简易计税方法,减按3%的征收率计算应纳税额。

我们关注到,上述两个规定中出现了两个不同的概念:

1、按照简易办法依照3%征收率减按2%征收增值税;

2、选择适用简易计税方法,减按3%的征收率计算应纳税额。

这两个规定有什么不同?分别应该如何进行增值税的核算与申报?

依照3%的征收率减按2%征收增值税

“按照简易计税办法依照3%征收率减按2%征收增值税”,是税法对于企业处置使用过的部分固定资产的优惠政策。

案例:某企业处置2013年5月份购买的小轿车(纳税人2013年8月1日前购买的小轿车不得计算抵扣增值税),取得处置收入10300元。纳税人在按照此政策进行增值税的核算时,会计分录如下:

1、按照3%的征收率计算增值税:

借:货币资金(应收账款) 10300

贷:固定资产清理 10000

应交税费 简易计税 300

2、减按2%征收增值税,会计分录如下:

借:应交税费 应交增值税(减免税款) 100

贷:营业外收入 免税收入 100

(小规模纳税人,会计科目为:应交税费-应交增值税)

我们关注到,按照此证策规定,企业的固定资产的处置收入以及增值税,都是按照征收率3%计算,在实际缴纳时,给与1%的税收减免,减免部分计入营业外收入。

申报表需要填写如下:

一:填写增至申报表附件一:增值税减免税明细表。

此表填写内容主要体现减征的1%,减税性质代码为0001129924-已使用固定资产减征增值税。

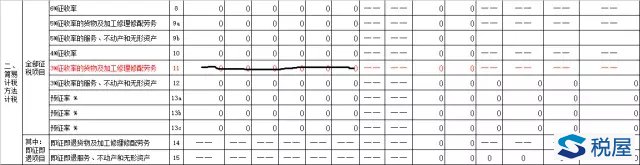

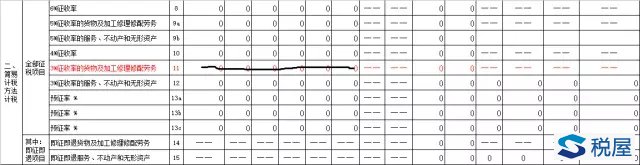

二:填写增值税增值税附表一:增值税纳税申报附列资料(一)

此表填写主要体现处置固定资产采取简易计税适用3%的征收率,填写栏次为11行“3%征收率的货物及加工修理修配劳务”。

《税屋》提醒您:被遮挡部分第14行为“——”,第15行为0

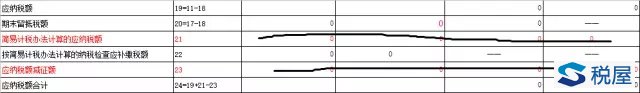

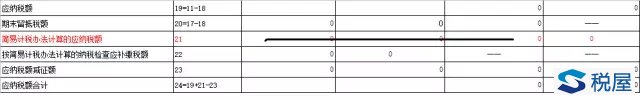

三:填写增值税纳税申报表主表

此表分别填写第21栏“简易计税办法计算的应纳税额”,反映按照3%征收率计算的数值;以及23栏“应纳税额减征额”,反映减征的部分。

通过以上会计分录和报表的填列,我们也可以明确看出,固定资产的处置,如果企业适用简易计税方法并采用了按2%缴纳增值税的政策,那么减征的1%就属于税收优惠。

减按3%的征收率计算应纳税额

财税(2016)36号文附件2关于“不动产经营租赁服务”第2条规定:公路经营企业中的一般纳税人收取试点前开工的高速公路的车辆通行费,可以选择适用简易计税方法,减按3%的征收率计算应纳税额。

选择适用简易计税方法,为什么要说“减按3%的征收率”计算应纳税额?我们一一分析。

1、财税(2016)36号文附件一《营业税改征增值税试点实施办法》的附件《销售服务、无形资产、不动产注释》一文中,在“销售服务”第六大类“现代服务”的第5小类“租赁服务”中规定:车辆停放服务、道路通行服务(包括过路费、过桥费、过闸费等)等按照不动产经营租赁服务缴纳增值税。

因此,高速公路经营企业收取道路通行费属于不动产经营租赁服务,应该适用“不动产租赁服务”的税率或者征收率。

2、财税(2016)36号文第三章“税率和征收率”中规定:(二)提供交通运输、邮政、基础电信、建筑、不动产租赁服务,销售不动产,转让土地使用权,税率为11%。

《纳税人提供不动产经营租赁服务增值税征收管理暂行办法》(国家税务总局公告2016年第16号)规定:一般纳税人出租其2016年4月30日前取得的不动产,可以选择适用简易计税方法,按照5%的征收率计算应纳税额。

根据以上规定,高速公路经营企业收取道路通行费属于不动产经营租赁服务,如果其经营的是2016年4月30日前取得的公路,可以选择适用简易计税方法,按照5%的征收率计算应纳税额。

也就是说,高速公路经营企业取得的过桥过路费,简易计税的话,本应按照5%的征收率计算应纳税额。国家处于照顾特殊行业的原因,规定其按照3%的征收率计算缴纳税额,因此是“减按3%的征收率计算应纳税额”。

高速公路经营企业收取的试点前开工的高速公路的车辆通行费,如果选择简易计税,只能按照3%计算增值税,不允许按照5%计算。企业处置使用过的固定资产不一样,企业处置使用过的固定资产,符合简易计税条件的,企业可以按照3%的征收率计算缴纳增值税,也可以“依照3%的征收率减按2%征收增值税”。

因此高速公路经营企业按照简易计税,计算增值税时,直接按3%征收率计算。

案例:某高速企业收取京沪高速某一路段(2016年4月30日前完工)的过桥过路费103万,该企业采用简易计税方法计税。此笔业务会计分录如下:

借:银行存款 (其他应收款) 1030000

贷:主营业务收入 1000000

应交税费 简易计税 30000

注:ETC结算时,高速企业需要单独结算,挂账:其他应收款。

我们注意到,此笔业务无需先按照5%的征收率计算收入和应交增值税,再按照2%的税差计算税收优惠。

申报时,高速企业申报表填写如下:

一、填写增值税增值税附表一:增值税纳税申报附列资料(一)

《税屋》提醒您:被遮挡部分第14行为“——”,第15行为0

二:填写增值税纳税申报表主表

此表只填写第21栏“简易计税办法计算的应纳税额”即可。

总 结

企业处置使用股的固定资产,符合条件的可以“按照简易计税办法依照3%征收率减按2%征收增值税”,3%和2%之间的差额就属于税收优惠,需要单独核算反映。

高速公路经营企业收取过桥过路费,“减按3%的征收率计算应纳税额”,减按3%的征收率和本应适用的5%征收率之间的差额不属于税收优惠,无需单独反映。

细微差别,大有不同,纳税人以及财税从业人员还真需细细琢磨。